私募股权投资基金的玩法,其实是一个十分宽泛的概念,可能包括治理结构、交易结构、管理规则、投资工具以及退出机制等一系列核心问题,笔者将此范围缩减为私募股权投资基金的治理结构安排问题。

文章的逻辑思路十分清晰,就是私募股权投资基金+内部治理结构。

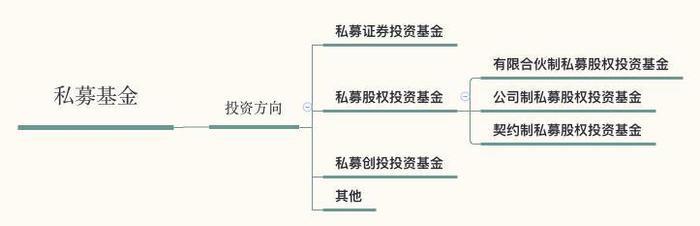

先为大家展现基金分类图谱,此为基金协会官方版本。

以此版本为基准,笔者将分别针对有限合伙制私募股权投资基金、公司制私募股权投资基金以及契约制私募股权投资基金来介绍其内部治理结构的玩法。

一、有限合伙制的结构安排

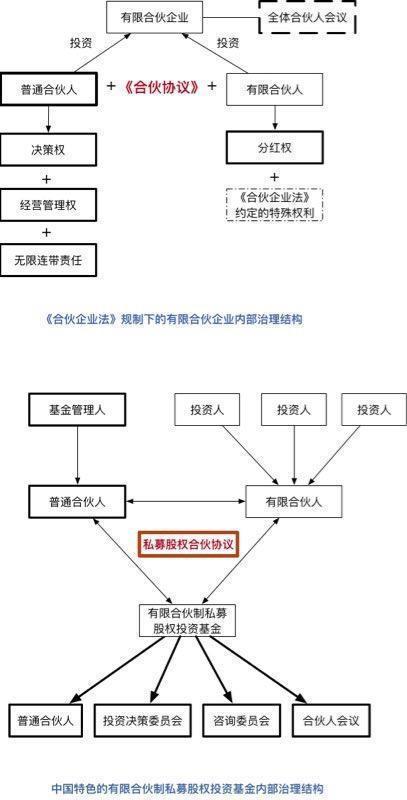

通过上图对比,读者对于传统意义上的有限合伙企业与有限合伙制的私募股权基金内部治理结构就有了比较清晰的理解与区别。

《合伙企业法》明确规定了有限合伙企业中普通合伙人的权利与义务以及有限合伙人的权利与义务,而有限合伙制下的私募股权基金进行了中国特色的妥协性协议安排,以更好的维护投资人(有限合伙人)的利益与资金安排。

法律规定:普通合伙人执行合伙事务,有限合伙人不执行。

私募协议安排:私募基金管理人作为普通合伙人执行合伙事务、决定企业重大事项,行使选定投资项目进行投资决策的权利。但同时,私募基金通过协议安排,会通过明确合伙人会议的权利来变相使有限合伙人参与到公司部分重大事项的决策中。

例如:约定全体合伙人会议召开的程序、时间、决策的内容。特别是在决策内容中赋予全体合伙人以决定企业预算、入伙退伙、担保、强制普通合伙人退伙等一系列权利

法律规定:有限合伙企业的权力机构为普通合伙人。

私募协议安排:通过设立投资决策委员会/咨询委员会,将之作为有限合伙制下私募股权基金的权利机构。同时,该决策委员会的成员包括普通合伙人、授权有限合伙人(例如超过一定投资比例的有限合伙人)、金融或者法律专家等。协议会明确不同成分成员在决策委员会中的席位以均衡项目投资的有效性、投资人投资安全性以及各方利益。

由此可知,我国现阶段私募股权基金的内部治理结构为:弱化普通合伙人的决策权,增加其咨询地位,同时强化由各利益方组成的投资决策委员会的权利。换句话说,我国的私募股权基金是挂着羊头卖狗肉,名为有限合伙,实为有限公司,在一定程度模仿公司制下的规则来运行私募基金。

当然,公司制与有限合伙制的私募股权基金还是存在诸多区别,至少在激励机制上,有限合伙可以通过管理费以及超额利润的激励模式来增强基金管理人对于投资项目管理的积极性,但是公司制由于制度性的设计与安排,除创业投资基金因《创投暂行办法》规定允许创业投资企业将已经实现的投资收益的一部分作为顾问机构的业绩报酬来建立业绩激励机制外,在一般化的公司制私募基金中,尚未探索出核实的业绩激励机制。

二、公司制的结构安排

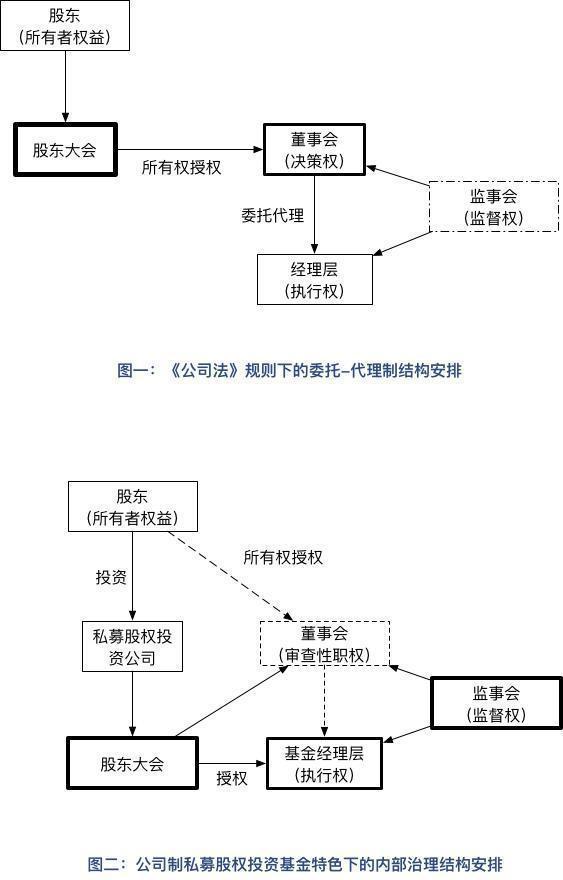

通过上图的总结与对比,相信读者可以清晰的看到公司制私募股权基金内部治理结构对于《公司法》三会一层治理结构的调整,这也是为适应私募股权投资业务的特色。

1、私募股权投资业务的特点

专业性较强

由于私募股权投资基金的投资对象主要为拟上市企业以及PRE-IPO阶段的成长型、成熟型企业,即具有一定规模并且能够产生稳定现金流的企业,对于企业可投资性的调查判断会涉及到行业趋势分析、财务审核以及法律审查等多个角度的判断,与天使投资、政府产业投资都有很大的区别,要求私募基金项目负责人具有很强的金融投资专业能力。

投资金额较大

与天使投资,私募股权投资基金的投资金额也比较大,对于所投资企业的审核日趋严格,以更好的进行风险把控,降低投资风险。

2、公司制私募股权基金内部治理结构与《公司法》下公司内部治理结构的区别

公司制私募基金的股东会权力的使用力度增强

在《公司法》三会一层的规则下,股东会将权力赋予董事会来行使,但是在公司制的私募基金结构下,股东会将该类权力大多收归自己所有,由于投资人大多具有专业能力,使得投资人(股东)希望能够更多直接参与到公司的经营决策之中,同时资合与人合施力更强化了股东大会的决策权。具体表现为将关于公司财务预算决算方案的出具和审议、机构设置、经理层的聘任与解聘以及其他归属于董事会的权利收回股东会行使。

经理层执行权增强,进一步稀释董事会权利

在公司制私募股权投资基金的结构下,由于私募投资的专业性要求,使得基金经理对于项目的调查、决策有了更多的话语权,为了私募股权投资基金投资的安全性与有效性,大多数公司制基金采取扁平化的管理模式,强化基金经理对于项目的决策权,从而进一步弱化了董事会的职权,是的其偏向于审查类职责的形式,例如:聘请投资顾问单位和中介机构等职责。

三、信托制的内部结构安排

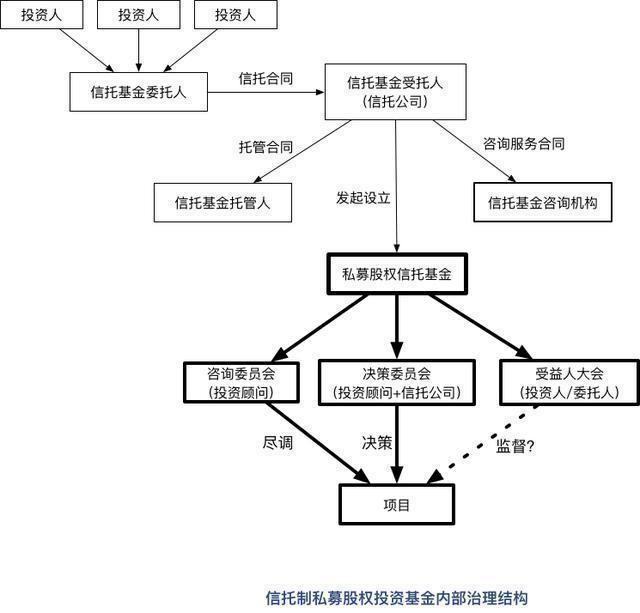

与有限合伙制的私募股权基金类似,信托制的私募股权基金的核心也是协议。整个信托基金就是由诸多协议构建的法律关系集合体。所以,与有限合伙制和公司制不同,信托基金没有民事主体地位,当然及时这一点也在法学界存在诸多争论,我们以后有机会再进一步进行论证。

根据上图作者所展示的法律关系以及治理结构,笔者可以清晰的看到支撑信托基金的核心主体,就是受托人(一般为信托公司),作为发起人、受托人、管理人,信托公司需要通过信托合同、托管合同、咨询合同、投资协议等一系列协议来确保信托制私募股权基金的正常运作。

同时,与上文提到的有限合伙以及公司制不同,信托机构对于投资业务并不一定十分擅长,所以信托机构大多会聘请投资咨询机构为其提供投资咨询服务,在投资咨询机构进行投资项目筛选后再进行进一步的决策。

我们需要提到两个信托制私募基金内部治理结构中的重要主体:

1、投资决策委员会

信托制下的投资决策委员会是基金的最高权力机构与决策机构。

虽然《证券投资信托业务操作指引》明确了信托机构必须进行独立的投资决策与风险把控,但是在实际操作中,投资顾问权限制大完全超出指引规定的范围。

一方面,所有项目的立项、尽调、筛选、商务谈判都由投资咨询机构来完成。另一方面,作为最高权力机构的投资决策委员会,其组成是以投资顾问委派人员为主,以信托机构委派人员为辅的,投资机构在信托制私募基金所扮演角色之重由此可见一般。

2、受益人大会

与公司制下的股东大会不同,受益人大会不是权力机构。这个由全体投资受益人组成的机构权限,在《信托公司集合资金信托计划管理办法中》有明确规定:

提前终止信托合同或者延长信托期限;

改变信托财产运用方式;

更换受托人;

提高受托人的报酬标准;

信托计划文件约定需要召开受益人大会的其他事项。

反观笔者的标题,“私募股权基金的玩法—内部治理结构”完全就是标题党,为了博人眼球。笔者通过对于三种类型私募股权基金的总结,只是为了向读者更直观的展示不同组织形式、结构安排以及利益分配下,私募基金的运作模式,以图博采众长,通过更多灵活性的协议安排来平衡投资人与决策层的利益,降低项目筛选、决策的任意性,提高资金投资的安全性。