在早期阿尔特汽车技术股份有限公司(简称:阿尔特)刚筹划上市的时候,公司董事长宣奇武曾在采访中语出惊人:

我们上市是“被迫无奈”的。

资本市场向来都不缺“被迫无奈”的故事,从贾老板被迫减持到东哥被迫裁员,大佬们总是想用一个无可奈何的理由来说服投资者自己这么操作的必要性。

不过像宣老板一样,把上市这件喜事说成被迫无奈的人可并不多见,在访谈中他曾解释了被迫无奈的理由:

稳健的发展方式将使公司处处受限。不甘心被那些通过IPO借力的同行超越。

然而,在今年上半年阿尔特更新的招股说明书中,我们似乎看到了宣奇武“被迫IPO”的另一层意思。

研发逐渐下降,经营业绩存疑

阿尔特此前是新三板挂牌公司,主营业务为燃油汽车和新能源汽车的整车设计及其他汽车行业相关的技术服务,可为客户提供全流程的整车设计开发方案。根据招股书中的介绍,公司是目前国内技术领先的独立汽车设计企业。

从披露的招股书来看,阿尔特似乎不存在被同行超越的情况。

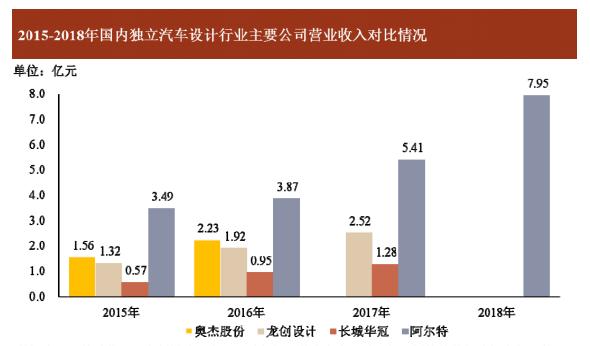

目前跟国内独立汽车设计行业前列的三名竞争兄弟相比,公司的营收规模近乎碾压。值得注意的是,这三位兄弟都是新三板上市公司,目前似乎都没有IPO的举措。

而在担心被超越的情况下,反倒是阿尔特汽车自身在研发投入方面有所“缩减”。

2016 年度、2017 年度以及 2018 年度期间,阿尔特研发费用合计分别为7595.51万元、 9030.03 万元以及7328.09万元,占营业收入的比重分别为19.63%、16.70%以及9.22%。

可以看出,近三年阿尔特的研发投入占比正在持续下降,甚至在2018年公司研发费用同比出现缩水情况。这对于一家以技术为核心的企业来说并不是一个正常现象。

不过从业绩上来看,阿尔特近年增长显得相当强势。阿尔特汽车最新财报显示,公司2018年实现营业收入7.94亿元,扣非净利润为1.03亿元,同比增长。2017年营业收入5.4亿元,扣非净利润为4148.37万元。

然而览富财经注意到,在2016年之前,阿尔特汽车的业绩跟如今的光鲜截然不同,2013年归母净利润亏损1298.38万元,2014年亏损放大至2243万元,2015年亏损1546万元。

机构突击入伙,股权分散隐忧

那么阿尔特此次“被迫IPO”的原由是什么?公司IPO前夕的股东结构引起了览富财经的注意。

阿尔特最新招股说明书显示,公司发行前的股东数量多达136位。而且大多数股东都是2017年初-2018年底突击进入的。

在阿尔特的首发招股书中,2017年3月至2018年9月21日公司新增股东人数达到 96名,分别是14 位机构股东和82 位自然人股东。如今的更新招股书中则显示现有的股东相比2017年12月31日新增多达32名,这也就意味着,在IPO前夕突击进入的股东人数可能近百名。

阿尔特的机构股东成立时间大都在2017年左右,名下都有大量的个人合伙人存在,如果把这些间接投资者算上,公司发行前的投资者数量或接近200名。为何选在这些时间节点进入,相信其中理由已经不言而喻了。

同时,大量的个人和机构股东无疑增加了股权分散的风险。目前阿尔特总股本 229,243,743 股,实控人宣奇武直控制阿尔特 0.95%股权,实控人之妻刘剑直接控制阿尔特 0.61%股权,宣奇武通过阿尔特投资间接控制阿尔特19.65%股权,宣奇武及其配偶刘剑直接或间接控制阿尔 特共计 21.21%股权。如果阿尔特成功上市,那么宣奇武的持股比例将进一步稀释至20%以下。

股权分散背后的风险可想而知,阿尔特也在风险提示中表示,如果公司实际控制人持有公司股份的比例下降,可能会导致实际控制人对公司的控制力减弱,影响公司的治理结构,进而给公司业务或经营管理等带来一定影响。

更为严重的是,如果解禁期过后出现机构股东集体退出的情况,将对阿尔特的股票产生较大的抛售压力。