经过多年发展,彩虹电器终于在2018年迈入“十亿营收”行列。但在主要依靠传统经销模式的情况下,其销售费率用也远高于同行业公司

《投资时报》研究员 辛夷

“你在南方的艳阳里大雪纷飞,我在北方的寒夜里四季如春”。这句歌词形象的描绘出南北方冬天的差异。在冷到让人无处可逃的南方寒冬,电热毯则成为冬夜里一丝温暖的慰藉。

日前,中国电热毯行业的龙头企业成都彩虹电器(集团)股份有限公司(下称彩虹电器)正式向深圳证券交易所递交招股说明书,拟向创业板发起冲击。

本次IPO,该公司拟公开发行人民币普通股(A股)不超过2030.00万股,拟募集资金4.16亿元,将全部用于“柔性电热产品产业化项目”“营销网络及信息系统提升建设项目”,目的是弥补产能缺陷、提升高端产品生产能力和营销能力。

《投资时报》研究员查阅彩虹电器招股书注意到,经过多年发展,该公司终于在2018年迈入“十亿营收”行列。但在主要依靠传统经销模式的情况下,其销售费用率也远高于同行业公司。

另外,该公司生产中实现超负荷的产能利用率,但产销率却发生下滑。并且受气候和地域条件限制,其收入来源主要集中在西南地区。

销售费用率偏高

彩虹电器主要从事家用柔性取暖器具、家用卫生杀虫用品的研发、生产和销售,具有较长的历史。

彩虹电器控股股东——成都彩虹实业股份有限公司(下称彩虹实业)前身为成都市电热器厂。1994年3月,成都市电热器厂作为主要发起人设立了彩虹电器,后者承继了成都市电热器厂的生产经营性资产和主要业务,并持续发展、延续至今。

彩虹电器招股书数据显示,在2016—2018年及2019年上半年(下称报告期),该公司营业收入分别为8.20亿元、8.37亿元、10.71亿元、5.38亿元;净利润分别为0.76亿元、0.83亿元、1.43亿元、0.66亿元,销售收入和净利润在2018年的增长率分别达到27.99%和71.79%。

查阅招股书,《投资时报》研究员发现,该公司2018年度的业绩大幅增长主要原因是:电热毯和电热暖手器销量上升及公司主要产品价格上涨。

其中电热毯在销售收入中做出主要贡献,报告期内电热毯销售收入分别为3.39亿元、3.44亿元、4.83亿元、3.03亿元,2018年度相较于2017年度电热毯销售收入变动幅度达到40.19%,;另外,电热毯的平均单价由2017年的68.23元上涨至77.92元,上涨幅度达到14.20%。2018年冬季气温偏低,带动了对于取暖类产品的消费需求,使得该公司在2018年的营业收入及净利润出现明显上升。

同时,《投资时报》研究员注意到,报告期内,彩虹电器经销模式业务收入占主营业务收入的比重分别为86.58%、86.06%、83.99%和88.07%,近九成收入来自于经销商,并且在未来一定时期内,彩虹电器无法改变这种状况,产品销售仍将以经销模式为主。

经销模式下,若彩虹电器不能及时根据市场发展状况调整经销商结构,将可能影响彩虹电器产品的正常销售。同时,家用柔性取暖器具和家用卫生杀虫用品在电商平台的直接销售正快速发展,这一趋势将对传统日用百货店、连锁超市、商场等有形销售渠道形成一定的冲击,彩虹电器将可能面临经销模式销售收入逐渐下降的风险。

随着彩虹电器业务的不断发展,报告期内,彩虹电器的销售费用及管理费用合计分别为2.46亿元、2.51亿元、3.08亿元和1.52亿元,持续增长。报告期内,彩虹电器销售费用率分别为20.34%、20.70%、21.73%和19.00%,远高于同行业可比公司绿萌健康(835518)2%左右的销售费用率;在本次招股书中,彩虹电器新增了与其他小家电上市公司的销售费用率比较,然而同行业上市公司销售费用率的平均值分别为17.60%、15.91%、17.41%和18.19%,依然低于彩虹电器的销售费用率。

彩虹电器期间费用变化(单位:万元)

数据来源:彩虹电器招股书

产销率下滑

招股书显示,彩虹电器是我国电热毯行业的龙头企业,2016年至2018年电热毯销量居全国第一;同时,其作为家用卫生杀虫用品行业的骨干企业,具有较高的知名度并持续保持了较强的市场竞争力。

但是,查阅招股书,《投资时报》研究员注意到,目前,彩虹电器仅拥有5条电热毯生产线,总设计产能为500万床/年。为满足市场需求,2018年彩虹电器实际生产的电热毯已达到611.48万床,总体产能利用率已达到122.30%。

从电热暖手器方面来看,彩虹电器仅拥有3条相关生产线,总设计产能为217万只/年,2018年实际生产的电热暖手器已达到267.75万只,产能利用率已达到123.39%。彩虹电器柔性取暖器具各条生产线已经超负荷运转,由于产能限制,制约了彩虹电器市场份额的进一步扩大,并对彩虹电器实施高端产品战略形成障碍。

通常来讲,产能利用率过低,容易造成人员、生产设备的闲置及成本的浪费;产能利用率过高,则有可能受限于固定产能而影响交期。据此分析,彩虹电器确实应该募集资产进而扩大产能,但《投资时报》研究员分析该公司的产销率却又发现不同情况。

招股书数据显示,报告期内,彩虹电器电热毯的产销率分别为93.79%、110.17%、101.33%、176.93%;电热暖手器的产销率分别为76.94%、104.27%、78.83%、301.78%。可以看出,在2018年电热毯及电热暖手器的产销率分别下降8.84个百分点、25.44个百分点;而在2019年产销率激增是因为当年的产能利用率偏低,电热毯及电热暖手器的产能利用率分别为45.84%和20.21%。

产销率指工业企业在一定时期已经销售的产品总量与可供销售的工业产品总量之比。值得注意的是,该公司电热暖手器在2019年之前的生产量已经足以满足销售量并有剩余,而此次募集资金投资项目达产后,该公司将新增年产电热毯200万床、电热暖手器400万只的生产能力,在产销率下降的同时,再增加其产能,则面临的销售风险将会继续加大,造成库存积累。

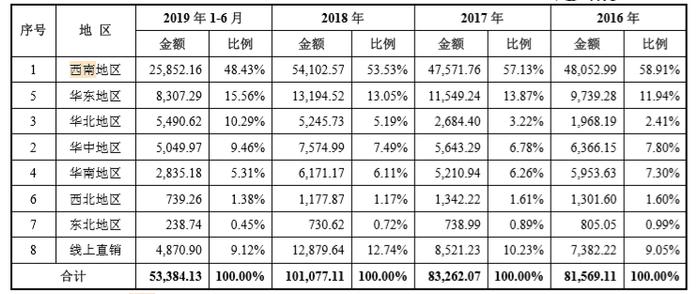

彩虹电器销售收入按大区划分构成情况(单位:万元)

注:西南地区为四川省、重庆市、贵州省、云南省

数据来源:彩虹电器招股书

收入集中于西南地区

家用柔性取暖器具行业具有明显的季节性和一定的区域性,该类产品主要适用于冬、春季,适用区域主要为较为潮湿、寒冷的长江流域及其南北延伸地区、北方尚未集中供暖的农村地区、集中供暖前后“空档期”的城镇地区。

根据招股书数据显示,报告期内,彩虹电器来自西南地区的收入分别为4.81亿元、4.76亿元、5.41亿元和2.59亿元,占公司收入的比例分别为58.91%、57.13%、53.53%和48.43%。一半以上收入来自于西南地区,这也与国家气候、城市特征有关,中国西南地区冬季相对阴冷潮湿且无集中供暖,使得公司的销售收入主要集中于西南地区。

同时,家用柔性取暖器具的销售与冬季气候变化直接相关。近年来全球气候出现较为明显的异常变化,厄尔尼诺现象和拉尼娜现象交替出现,在厄尔尼诺现象年份容易出现持续暖冬,拉尼娜现象年份冬季气温则偏冷。

报告期内,彩虹电器家用柔性取暖器具产品收入占主营业务收入的比例分别为48.63%、48.89%、56.57%和66.31%,是彩虹电器的主要收入和利润来源,由于该类产品主要在冬、春季节使用,若全球气候持续变暖导致出现较强厄尔尼诺现象,将给取暖行业带来负面影响,降低人们在冬、春季节对家用柔性取暖器具的消费需求,彩虹电器家用柔性取暖器具产品销售收入将受到不利影响。