疫情给不少行业“停电拉闸”,却也给一些行业带来了意想不到的转机。生鲜电商是其中之一。用户激增、订单暴涨、抢菜攻略在微信群中自发流转,生鲜电商玩家们纷纷迎来「井喷式」增长。

招商证券零售行业分析师在进门财经路演时认为,随着后疫情时代消费者信心的恢复,“吃”的方式可能从家庭转向餐饮,但同比依然较好。我们看好长期消费升级下的服务需求提升,到家业务在发达区域模型有望跑通。

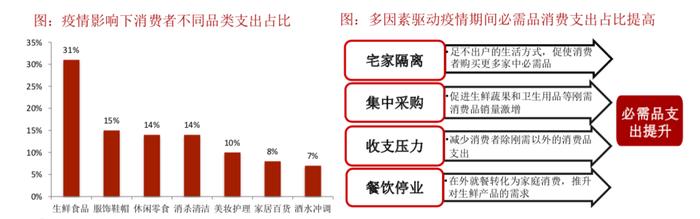

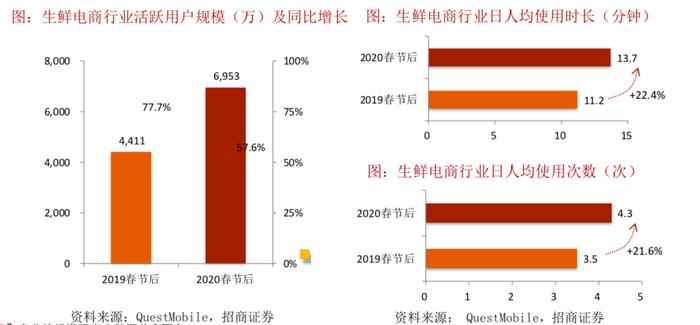

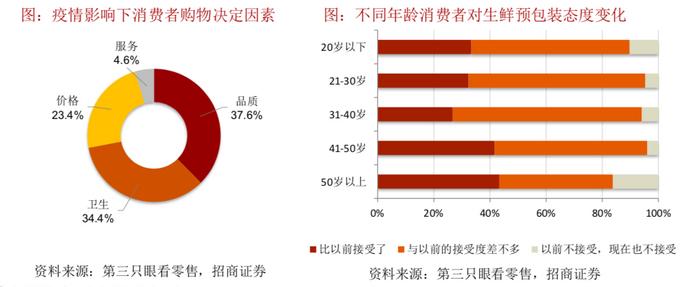

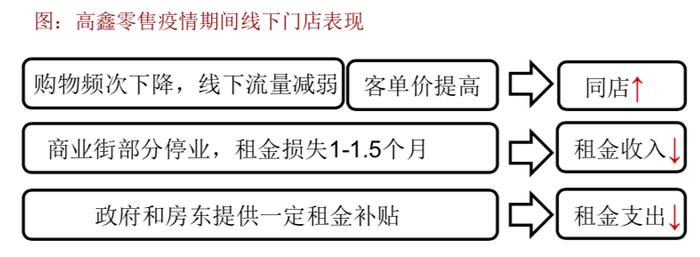

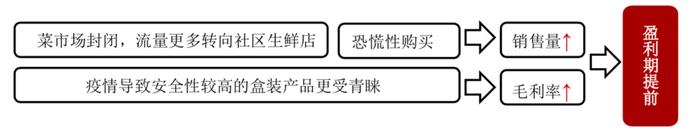

一、疫情下生鲜消费渠道与消费者行为发生明显变化 1、结构变化:消费者对生鲜食品等必需品支出占比提升 宅家隔离迫使消费者购买更多家中生活必需品。疫情期间多数消费者自发减少外出,随着假期延长和全国大范围实行在家办公,家庭生活必需品用量提高。 疫情后期居民对除生活必需品以外的消费意愿仍然较低,据《第三只眼看零售》调查,消费者疫后消费支出品类中生鲜食品占比达31%,为所有品类最高。 恐慌心理促进生鲜和卫生用品等必选消费品集中采购。疫情前期消费者具有一定恐慌心理,对必选消费品进行集中采购囤货,促进必选消费品支出增长。 疫情期间个人收入相对减少,生活必需品成为主要开销。部分消费者的个人收入受疫情影响相对下降,收支压力导致消费者改变消费策略,以刚需消费为主。 外出就餐转为家庭消费,推升对生鲜产品的需求。疫情期间大量餐饮门店停业,餐饮需求转向家庭消费,在家做饭甚至成为一种新的休闲娱乐方式,从而提升了对生鲜产品的消费需求。 2、渠道变化:疫情培养到家习惯,带来长期用户留存 生鲜到家渗透率与使用频率大幅提升。疫情期间消费者外出不便,生鲜到家平台广受青睐。根据QuestMobile数据,春节后30天(2020年2月3日-3月3日)生鲜电商活跃用户规模近7千万,同比增长56.7%,生鲜电商行业人均使用时长和次数涨幅均超过20%。 预计疫情过后生鲜到家平台使用者将有较大比率留存。据《第三只眼看零售》调查数据,近50%的消费者疫情前就使用生鲜到家,日后也会继续使用。 28%的消费者表示疫情以前没用过生鲜到家平台,但在疫情期间发现很好用并在以后会继续使用,其中20岁以下人群及三四线城市的消费者这一特性更为突出。若以疫情期间开始使用到生鲜到家平台的消费者为样本计算,这一群体的用户留存率高达83%。 3、观念变化:更注重品质与安全性,预包装接受度提升 疫情影响下,品质和卫生成为消费者购物的最重要考量因素。据《第三只眼看零售》调查显示,疫情影响下分别有37.6%与34.4%的消费者将品质与卫生视为购物时的决定因素,即使是低收入人群也愿意为质量有保障的商品买单。 消费者对生鲜预包装的接受度普遍提高。此前部分消费者尤其是老年人对预包装生鲜产品接受度较低,而是喜欢自由挑拣,此次疫情让消费者对预包装的态度发生转变,超过三分之一的消费者比以前更接受生鲜预包装,其中50岁以上的消费者态度转变比例最明显。 二、前置仓:订单量&客单价提升带动盈利能力显著增强 1、叮咚买菜:自然客户占比提升,二月份实现盈利 疫情期间叮咚采取多项举措保证供给。1)一线员工留下了75%来服务用户;2)对保质期长的商品加强备货,对保质期不长的商品对接了一些过年期间能够供货的供应商;3)节前紧急成立了三个应急小组,保供应、保配送、保安全。 疫情期间叮咚配送人效进一步提升。春节前叮咚在上海的配送人效已经达到70多单每天,约是外卖平台的两倍,疫情期间人均日配送单量又提升至90多单。 临时开启预约模式,当天下单,当天提前30分钟左右送达。因为疫情期间平台的用户需求多,为尽量缩短送达时间,叮咚采取了预约这一临时性措施。未来等到人员到位,叮咚将迅速切回原来模式。 SKU产品结构略有调整,粮油米面等其他日配占比上升。叮咚的SKU种类丰富,数量把控在1700+,未来预计因前置仓优化SKU数量小幅增加但不超过2000个。 SKU的产品结构设置类似于用户餐桌占比,肉禽蛋/蔬菜/水果/水产/粮油米面等占比分别约为21%/26%/17%/14%/22%,由于疫情期间用户粮油米面等的囤积需求,占比提升至30%+。 疫情期间获客成本下降,用户粘性增加。疫情前拉新成本在30元/新下单用户,今年春节期间叮咚的获客成本进一步降低,自然增长用户占比高达70%+。 2020年1月、2月平台的用户数量迅速上升,2月叮咚APP的MAU为1521.54万,同比/环比分别为+352.69%/+64.76%,3月环比有所回落但仍明显高于疫情之前。 消费者年龄结构有所变化,高年龄用户占比提升。2019年上半年,叮咚主流用户为25-45岁人群,50岁以上的用户占比仅10%+。 这次受疫情影响叠加春节不打烊策略,年龄层较高的用户从原来更多使用线下购买渠道转向线上平台购买,叮咚的高龄用户占比提升,且带来了较好的人群传播效应,自然增长用户更多。 疫情期间公司销售额、客单价和订单量均有明显提升。1月份叮咚GMV同比去年提升8-10倍,客单价较疫情前由60元提升至100元,日订单量也有明显提升。预计未来疫情结束后客单价将回落至70元左右。 毛利率提升1个百分点,人力成本增加。叮咚疫情之前含券毛利率31%+,疫情期间维持在32%左右,主要系采购价格和线上售价两端均无明显变化。费用方面,春节加班费用和疫情补贴导致人力成本提升,但相比营收的高增长费用率仍有明显下降。 净利率提升幅度较大,单位经济模型更优。叮咚在春节前12月份前置仓1000单基本可以实现盈亏平衡。疫情期间公司单仓销售环比提升约2.5倍,费用率明显下降带动净利率大幅提升。在不包括总部费用的情况下,估算疫情期间前置仓净利率约为9%-10%,公司二月份整体实现盈利。 2、每日优鲜:多项措施积极应对,用户数快速增长 针对疫情推出“三号”和“三安”的服务。“三号”集中保证商品供给: 1)通过跟产地的合作,保证日均1000吨的生鲜食材供给。 2)维持两小时达的业内最高配送效率的服务标准。 3)推出好会员,保证不涨价,毛利维持正常水平,让会员以稳定的价格买到商品,且持续留存。“三安”包括:1)部分员工开展远程办公,提供安全保障。2)为全国一线员工购买保险与安全物资。3)为总部的后台员工建设安全响应机制。 疫情期间平台用户数量、日人均使用时长和留存率均有快速增长。2020年2月每日优鲜APP的月度和日度活跃用户数量快速增长,2月每日优鲜APP的MAU为1053.62万,同比/环比分别为+110.22%/+31.72%,3月活跃用户数有所回落。2月每日优鲜7日活跃用户的留存率环比增长17.33%至32.03%。 疫情期间公司客单价和订单量双增长。疫情前每日优鲜大概是85-90元的客单价,疫情期间攀升到120-125元,日订单量也迅速增长。预计疫情结束之后客单价会回落到100元。 客单价增加提升毛利率,双薪政策导致人力成本增加。疫情前,优惠券对客单价的影响大约5元,扣除优惠券的毛利大概在22-25个点,疫情中优惠券进一步下降在2%以内,券后毛利率提升至30%左右,每单可以产生36元以上的毛利额。由于疫情期间实行配送人员双薪政策,人工成本攀升,大仓加干线的供应链成本占比约4%+。 测算净利率明显提升。疫情中客单价的提升为平台贡献了较多的毛利额,根据模型测算每日优鲜2月份净利率在10%+(不包括总部费用),盈利能力较疫情前显著提升。 三、仓店一体:线上订单高速增长,全渠道融合加速发展 1、盒马:员工共享对应疫情,小站全站升级盒马mini 疫情期间盒马快速应变,实现“不停业、不停供、不涨价”。1)要求管理人员春节期间全部到岗。2)完整的供应链体系保证价格稳定。3)盒马坚持线上为主,借助智能化的数字化系统,保障疫情期间生产和配送能力,每家门店高峰期订单基本达到1万单。4)针对武汉地区推出社区团购服务,使用成批次的公交车送往小区。 发起共享员工活动。疫情期间餐饮企业停工导致人员冗余,盒马与餐饮企业合作推出共享员工。借助智能化系统降低作业难度,保障供应并产生较好了的社会效应。 开拓商品满足消费新需求。疫情期间消费者在家做菜做饭的生活习惯逐步培养,盒马推出半成品的菜满足用户的需求,并在今年首次成立一级部门3R事业部。 平台活跃用户和留存率均有提升。2020年2月盒马APP平台的MAU为1798.12万,同比/环比分别为+80.01%/+15.11%,3月活跃用户数有所回落。2月人均单日使用时长/7日活跃用户留存率分别为10.37分钟/39.41%。 盒马认为盒马mini是生鲜电商的终极模式,退出盒马小站全部升级为盒马mini。盒马mini店的线下获客成本几乎为0,SKU的丰富度更高,且可以做到纯仓模式没有的鲜食品类(早餐、熟食和正餐),坪效是盒马小站将近4倍以上。 盒马mini是对传统盒马鲜生店的一种迭代和补充。盒马mini和盒马鲜生均采用了基于数字化的线上线下一体化商业模式,但在配送半径方面有差别。盒马鲜生适合覆盖人口密度大,同时消费能力较强的商圈,即三公里的配送半径。 而当整个商圈的面积被缩小到1.5-2公里左右,消费能力相对降维的时候,盒马mini更加契合。未来盒马鲜生和盒马mini会长时间同步存在,并针对不同商圈采用不同的战略组合。 2、高鑫零售:线上业务驱动整体同店高增长 整体同店表现良好,食品生鲜品类增长显著。公司一季度同店增长高单位数,其中3月份同店增长10%以上。从流量端看,疫情期间线上订单增速较快,线下客流量有所减弱,整体流量呈现由线下转为线上的趋势。分品类看,纺织百货销量大幅下降,食品和生鲜均出现双位数增长。 线下流量减弱,客单价升高。疫情期间超过三分之二的门店缩短经营时间,从原先8-10点变成9-6点,营业时间缩短5h。线下来客数有所减少但客单价较高,线下同店持平或略有增长。 疫情期间租金收入有所损失,但整体可控。疫情期间商店街部分店铺停止营业,停铺率2月15日达到80%,后逐步恢复,预估租金损失1-1.5个月。受疫情影响,政府和房东提供一定补贴,商业街整体租金损失可控。 疫情期间客单价增势明显。疫情前高新零售淘鲜达线上业务客单价约为63元,疫情期间增势明显。其中1月客单价78-79元,2月109-110元,3月有所回落,大概为80元左右,但较2019年整年的63元仍有大幅提升。 线上淘鲜达订单数也有较大增幅。2019年公司淘鲜达日订单数大约为640单,今年1月份平均每店每天线上单量超700单,2月超600单(受限于运力不足),3月约970-980单,一直呈现增长态势。 毛利率略有提升,人力成本增加。公司疫情之前线上B2C业务毛利率略有提升。费用方面春节加班费用和疫情补贴导致人力成本提升,租金成本受政府补贴压力有所缓解。 测算净利率明显提升。疫情中客单价和订单数的双增长为平台贡献了较多的毛利额,根据模型测算高新零售淘鲜达业务疫情后的净利率接近4%,盈利能力较(注:模型不含营销费用(获客成本),单个客户获客成本约25-30元)疫情前显著提升。 3、家乐福:苏宁全面赋能,到家业务加速发展 循环补货机制,完善供应链货源供给,同时保证门店营业时间。疫情期间,家乐福积极组织会员,普通商品门店从一天一补变为一天四补,对疫情期间的敏感商品采用循环补货。 同时200多家门店全部正常营业。自春节开始,始终坚持“不打烊、不断供、不涨价”,全国36000名员工坚守岗位。 到家配送范围扩大至10公里。家乐福APP2月份先后推出“三公里小时达”、“同城配”业务,服务范围从三公里扩大到10公里,覆盖全国51个城市,到家业务面向全国209家门店方圆10公里内覆盖的35万个社区。 据苏宁易购大数据显示,2月14日-3月14日,家乐福到家服务同比增长398%,服务人群达1853万人。 发挥全球供应链优势,加大进口产品供应。家乐福凭借其成熟的全球供应链布局优势,疫情期间不断加大酒水、母婴等进口产品的采购力度,持续助力消费升级。 SKU丰富,客单价优势显著。家乐福与苏宁整合后实现6万+sku,平均客单价(106元)比行业平均客单价(80元)高20%左右。2月12日家乐福新版小程序上线一周左右,客单价达到145元。 多流量入口驱动到家业务高速发展。2月以来,家乐福围绕到家服务上线家乐福小程序、3公里1小时达、10公里半日达(“同城配”)三款产品与业务,上线一周后,订单量分别环比增长356%、288%、225%。 截止2月25日,到家业务每个门店达到500-600单左右,部分门店超过1000单,环比增速基本保持20%以上,同比增速保持200%以上。收入占比同期由4-4.5%上升至10%以上。 生鲜板块持续发力,洗护类、美妆类产品也受到消费者欢迎。2月14日至3月14日,线上平台蔬菜类产品销量同比增长780%,其中绿叶类菜品销量同比增长高达1230%,成为最受欢迎的蔬菜品类;洗护类和美妆类产品销量同比增长也分别达到158%和182%。 发挥全球供应链优势,进口产品销量可观。2月14日至3月14日期间,家乐福进口母婴类产品销量同比增长141.7%。食品方面,东南亚地区食品最受消费者青睐,销量同比增长达433%,韩国、港台等国家和地区的食品销量同比也达到2至3倍。 三四线城市成为“宅经济”消费力量,到家业务下沉趋势显现。2月14日至3月14日期间,家乐福到家服务订单量TOP5城市为上海、北京、成都、深圳、哈尔滨;而增长量最高的TOP5城市为涿州、资阳、大邑、瓦房店、大竹。一二线城市仍是消费主力,三四线城市增速更快,到家服务下沉趋势逐渐显现。 四、线下商超:疫情驱动同店高增长,盈利大幅能力提升 1、永辉超市:供应链优势保证供应,积极发展到家业务 多渠道采购加强供应链管理,疫情期间启动商品应急储备工作。永辉生鲜直采比例超过70%。疫情期间启动民生商品及重点商品应急储备工作,一线采购人员返回产地及批发市场组织货源,启动“田间寻货源”“田间现采”方案;同时启动跨境采买机制,对宜囤商品进行30天左右的货量储备,保证货源充足。 物流中心正常配送保证货物供应。永辉在全国建有完善的物流体系,截止2019H1永辉物流中心已覆盖全国18个省,其中常温配送中心17个,定温配送中心9个。疫情期间,为全面保障物资供应充足,永辉物流27个配送中心,数千名员工坚持到岗工作。 加强重点商品的管控工作。尤其是禽肉类、蔬菜类商品的查验工作;积极配合政府部门做好疫情防控工作;调配人手,做好门店价格管控,防止不良商贩囤货居奇。 受益于疫情下消费者对必选消费品的需求增长,公司一季度同店实现双位数增长。 优化拣货流程,提升履约效率。针对疫情期间暴增的线上订单需求,永辉提前做好商品在不同仓之间的分配、运力调配、仓储方案等方面的统筹安排,划分快拣仓优化拣货流程,提升到家服务订单履约能力。 公司积极推进到家业务发展,计划实现线上百亿销售规模,新增千万级APP注册用户。2020Q1到家业务实现销售额20.9亿元,同比去年增长2.3倍,占比大幅提升4.5pct至7.3%。3月份永辉生活app占到家业务比重已提升至56.86%。 我们认为永辉强大的供应链能力与高SKU数为到家业务的客单价与毛利率提供了保障,永辉依托于线下门店的到家业务具备盈利可能,并带动公司全渠道ROE提升。 疫情期间销售额约增长15%。疫情公司同店维持两位数以上增长,主要由客单价增长带动,4月份后同店回落至个位数,但仍显著高于疫情期前。 毛利率略有提升,销售管理费用率下降。疫情期间公司主业毛利率提升约1个百分点,转租收入下降导致其他业务毛利率下降,整体综合毛利率略有提升,费用率在同店高增长的带动下有明显下降。 经测算,疫情后公司净利率提升约0.5%。疫情中单店销售收入增加为公司贡献了较多的毛利额,测算永辉超市疫情后的净利率提升0.5%左右,盈利能力较疫情前有所提升。 2、家家悦:仓储物流优势保证货源,同店实现高增长 基地直采保障供应。家家悦主要为全国统采模式,生鲜直采比例超过80%,建立从基地直采、物流配送到门店销售的全程可追溯体系,门店所有商品由物流统一配送,总部统一定价。疫情期间该模式在保证商品质量的同时,又实现足量供应和价格稳定。 配送人员提前返岗,增强仓储物流运力。疫情期间公司依托直采体系保证供给;增强仓储物流运力,家家悦配送中心所有员工已提前结束休假返回岗位,从人力、设备、车辆方面做好充分准备保证货物配送,切实保障疫情期间门店充足供应。 积极发展到家业务,线上占比明显提升。疫情期间家家悦主要通过美团、饿了么第三方平台积极发展到家业务,生活港店线上销售占比高峰期达到50%,其他门店线上占比由平时的1.3%-1.5%提升至3%+。 疫情期间预期同店销售额约增长20%。公司一季度同店增长高达20%,其中客流下降约10%,客单价提升30%,4月份后同店增长回落至10%左右,仍显著高于疫情前。 主业毛利率提升,受免租影响综合毛利率下降。疫情期间公司产品销售毛利率提升,但综合毛利率下降约0.5个百分点至21.43%,主要系外租商户免租导致租金收入下降所致。费用方面,销售/管理费用率较疫情前共计下降约2个百分点。 经测算,疫情后净利率提升约0.5个百分点。疫情期间单店销售收入增加为公司贡献了较多的毛利额,综合费用端下降,根据模型测算家家悦疫情后的净利率上升约0.5个百分点达到4.55%左右,盈利能力较疫情前有所提升。 3、红旗连锁:全力保障市场供应,门店利润大幅增长 疫情期间实现不关店、不断货、不涨价,积极保障配送。1)春节期间,红旗连锁3100多家门店全部正常营业,1.7万多名红旗连锁员工坚守岗位。2)大部分门店根据实际情况作延时服务,方便居民购买生活物资。3)三大配送中心24小时待命,确保节日市场供应,三大配送中心日均配送4000吨,最大的温江天府配送中心的日均配送接近2000吨。4)积极配合政府相关部门运送应急物资。 红旗连锁到家服务平台充分发挥作用。此次疫情期间,红旗连锁到家服务为消费者提供很多便利,销售额大幅上升,同时新增熟食快餐到家,满足消费者更多需求。目前,红旗连锁有300多家门店已上线到家业务,第二季度目标将达到500家门店。 支持供应商复工复产,帮助销售滞销蔬菜。公司及时结算货款,并提供资金帮助有需求的供应商。2月下旬,公司帮助大邑农村合作社销售近10吨受疫情影响滞销的蔬菜。 公司一季度净利同比增长。疫情期间,公司通过优化红旗云大数据平台,并坚持保供稳价,使得经营业绩稳步提升。2020年一季度红旗连锁实现归母净利润1.43亿元,同比增长80.7%,其中主业净利润增长88.1%。 疫情期间成本增长,但整体可控。由于春节疫情期间公司采取延迟关门,产生加班费、水电费及物流配送费用,费用有所提升,但整体受疫情影响不大。 保持新开门店和配送中心扩建计划,保障业绩持续增长。一季度公司保持了门店新开,新开店和门店生鲜化改造计划并没有被疫情打乱,网点的密集程度和生鲜门店的客户粘性一定程度上保证了销售额增长,同时温江配送中心也在近期完成施工,启用后将拥有更强大的配送能力,成为业绩持续增长的动力。 疫情期间预期同店销售额约增长20%。疫情前单店月销售额约为22万元,疫情下消费者对必须消费品需求加大,销售额增长约20%,单店月销售额达到27万元左右。 毛利率与费用率均有下降。公司疫情前毛利率约为30.05%,疫情期间下降0.38个百分点至29.67%,预计与疫情期间生鲜等低毛利率商品销售占比提升有关。费用方面,销售/管理费用率较疫情前共计下降约2个百分点。 经测算,疫情后净利率提升约0.7个百分点。疫情期间营收高速增长为公司贡献了较多的毛利额,根据模型测算红旗连锁疫情后的净利率上升约0.67个百分点达到5.2%左右,盈利能力较疫情前有所提升。 4、生鲜传奇:疫情加速盈利期到来,长期仍以线下为主 百分百直营,快速响应市场井喷式需求;信息化管理系统,高强度管理门店。公司百分百直营店实现强管控。遭遇突发事件时,能够快速响应和组织。通过技术化手段,对100多家门店实现高强度管理和监控。 疫情提高安全卫生要求,强调门店端品质感。疫情强化顾客对卖场卫生、洁净和标准化要求。公司及时监控门店消毒、有效组织顾客排队。 疫情下供应商无法及时响应,生鲜基地直供保证货源充足。公司建立大量生鲜基地,疫情期间直接呼叫基地强化供应链管理。 吸纳社会暂时歇业人员,保证门店正常运营。疫情期间自有员工不足,公司被迫关闭数十家店铺,营业时间缩短为原来的三分之二。为满足激增市场需求,紧急招聘社会暂歇人员支撑门店运营。 疫情加速盈利期到来。截至2月14日,公司销售增长三倍左右,原计划2020年年中实现整个门店端盈利,现在已经提前完成。 客单价*毛利率↑*来客数↑-租金-人工费-其他费用=利润↑ 菜市场封闭,流量大多转向社区生鲜店,门店销量增速明显。疫情期间,超市和社区生鲜店承担主要社会消费需求。但超市大多缺乏自有供应链,难以及时供应菜品。 1月28日复工后销售量激增。后期由于小区封闭管理、物流中心数量有限等原因,增速下降至两倍多,初步预估销量未完全释放。 疫情刺激盒装产品销售,毛利率大幅提升。疫情下盒装产品因安全性高,更受顾客青睐。加之其本身毛利率较高,公司利润得以大幅提升。 线上消费者忠诚度低,长期仍以线下消费为主。疫情期间,公司线下门店销量涨幅达到2倍,“线上+线下”业务整体涨幅3倍左右。疫情造成暂时性线上订单激增,但消费者线上消费渠道忠诚度较低,社区生鲜长期发展线下效率更高。 疫情期间预期同店销售额约增长20%。疫情期间,消费者必需消费品需求激增,同时社会流量大多转向生鲜传奇这类社区生鲜店,预计疫情导致公司同店销售额增长约20%。 商品结构优化带动毛利率提升,费用率下降。由于疫情期间毛利率较高的盒装产品销量增加,公司毛利率有所提升。费用方面,预计销售/管理费用率较疫情前均呈现下降趋势。 经测算,疫情后净利率大幅提升约4个百分点。疫情期间营收高速增长为公司贡献了较多的毛利额,加速盈利期的到来。根据模型测算,公司疫情后的净利率提升4个百分点达到4%左右,盈利能力较疫情前大幅提升。 文章的主要内容为招商证券零售行业分析师宁浮洁在进门财经路演核心观点