2022年已经过去了,现在我们正式跨入了2023年。

岁末年初,都是总结的时刻。2022年虽然疫情、俄乌战争是大家关注的焦点,但保险行业也有一些大事发生。

有些事也许在未来会对大家都产生深远的影响,知守君为大家盘点一下。

1 相互宝关停

2022年1月28日24点,超1亿人参与的大项目——相互宝正式停止运行,彻底下线。

具体原因,我们在年初的文章《相互宝下线,比预计的要早了一点》也有过介绍。

经历了一开始的正规保险——相互保,之后转型成为了民间大病互助——相互宝,再之后寻求正规保险接盘未果,最终走到了关停这一步。

在此之前的2021年,已经有9家网络互助平台关停了。

1)2021年1月,美团互助

2)2021年3月,轻松互助、水滴互助

3)2021年4月,悟空互助

4)2021年5月,小米互助、360互助

5)2021年7月,新浪互助

6)2021年9月,宁护宝

7)2021年10月,点滴守护

随着相互宝的关停,国内的网络互助行业也迎来落幕时刻。

无论怎么样,在这3年里相互宝让17.91万人获得了帮助,为普通民众的幸福做出了自己的贡献。

而且,他也让很多之前不了解保险的人,觉醒了保障意识,这一点也许更重要~

未来影响:

保险公司是受银保监会监管的金融机构,从成立、开业、偿付能力、资金运用等都受到监管。

但相互宝不同,它游离在监管范围之外,一直处于“无主管、无监管、无标准、无规范”的“四无”状态,合规性备受质疑。

缺乏明确监管导致的一些乱象,也让它被频频点名。

网络互助集体关停,说明在未来合规性是红线,保险必须“有证驾驶”。

2 中国出现第一家破产的保险公司

很多人以为保险公司不会破产倒闭,但事实证明:可以!

我们在之前的文章《中国第一家破产的保险公司出现了……》中,有过介绍。

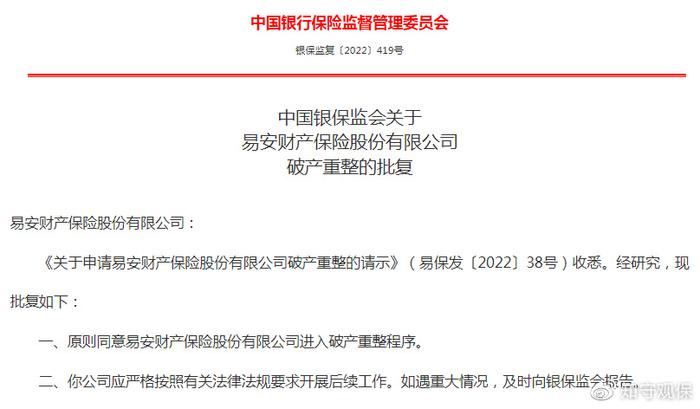

2022年7月15日,银保监会在官网上发布了一则重磅公告:

主要内容就是:原则同意易安财险进入破产重整程序。

这是国内首家破产重整的保险公司,未来可能是中国第一家真正破产的保险公司,创造了行业历史!

因为2020.7.17开始,易安财险已经被银保监会接管,已经不能再承接新的保单。

在破产重整时,老的保单已经全部到期,所以并不会影响被保人的权益。

未来影响:

对金融市场特殊事件的处置方式,官方的处理原则已经变了,不再“怕出事”。

对出了问题的金融机构,该罚的罚,该破产的破产,有违法的高管,该抓就抓,该处理就处理。

消费者的合法权益,在法律框架下合法保护,对于追逐不合理的高利润的投机客,也要通过真金白银的损失来教育。

在越来越动荡的当下,做任何投资决策一定要更加谨慎才行,能够保住本金不亏损,可能就是胜利~

3 保险公司破产后的兜底办法更新

时隔14年,《保险保障基金管理办法》迎来首次修订,并于2022年12月12日起实施。

保险保障基金是保险行业的兜底措施,若保险公司破产倒闭,它会对保险消费者的保障进行兜底。

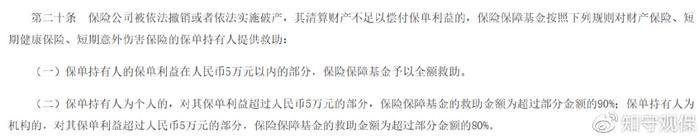

当保险公司出现资不抵债时,哪些保单能得到救助,救助多少?

新版办法对救助对象和规则进行了明确:

1.长期人身保险:

包括:人寿保险(定期寿险、终身寿险、两全保险、增额终身寿险)、长期重疾险、长期意外险、年金险。

万一保险公司破产了,保单会换一家保险公司承保,保单效力不会受到影响,未来发生保险事故,承接保单的公司会按约定条件进行理赔。

2.短期保险:

包括:财产保险,1年期意外险、医疗险、重疾险。

万一保险公司破产了,需退还保费或现金价值。如果在保障期间出险了,要按约定赔偿保险金。

如果保险公司没有钱来赔付,5万以下的,由保险保障基金全额救助,超过5万的,保险保障基金救助90%。

未来影响:

万一保险公司破产倒闭,长期保单的保险客户利益不会受到影响,短期保单的保险客户利益不会有太大的损失。

大家买保险可以更放心了!

4 个人养老金制度落地

在当下国内老龄化、少子化的人口结构变化来看,未来的社会养老压力一定会很大。

国家为了应对这种情况,出台了「个人养老金制度」。

也就是国家帮你建立个人养老金账户,个人将给自己未来准备的养老金,存在这个账户中,国家帮你管理。

目前个人养老金已经在36个城市试点,参加人每年最高往个人养老金账户存入12000元,钱在账户里封闭运行。

到退休了之后可以领取,起到补充基本养老金的作用,相当于退休后多领到一份养老金,让大家未来的养老生活更有保障!

国家为了鼓励大家往这个账户中存钱,会对投入个人养老金账户的资金有税收优惠。

参与个人养老金,工资能少交个人所得税!

据测算,根据不同的年收入水平,每年可节税360元至5400元,收入越高,节省的税会越多。

未来影响:

国家已经通知我们:养老要靠自己。

5 高收益增额终身寿险批量下架

对于普通老百姓来讲,可以安放闲置资金的渠道就那么几个:银行存款、国债、理财产品、基金、股票、房产。

2022年,大额存单、定期存款利率下调;银行理财产品打破刚性兑付;股票基金收益大跌;房产也是增值神话不在.......

普通人赚钱越来越难。

而增额终身寿险凭借终身锁定收益率、安全灵活的优势,成为理财保险中顶流的产品。

不过,这也带来了一些风险。因为给保险客户提供3.3%-3.5%左右长期投资收益,保险公司必须至少要达到5%以上的投资收益率才能保障。

在长期利率下行等因素的影响下,保险公司未来长期投资压力巨大,容易出现严重的利差损风险。

因此,在2022年2月份,银保监会就下发了人身保险产品“负面清单”(2022版)

其中第四十二条,就明确提出了:

- 增额终身寿险的减保比例设计不合理;加保设计存在变相突破定价利率风险。

要求保险公司自查并整改。

在2022年11月中旬,银保监会又发布通报,给增额终身寿险划定“三道红线”。

随后,数十款高收益增额寿产品集中下架,市场迎来重新洗牌……

未来影响:

近两年发生了很多足以改变未来的大事,但是保险的定价策略还没有反应过来。

这就给了我们一个短暂的“套利”窗口。

现在这个窗口正在逐渐关闭,3.5%的收益率很快或将成为历史。

6 保险代理人减少400多万

据银保监统计:

2019年,全国保险公司在保险中介监管信息系统执业登记的销售人员,高峰时期有973万人;

到2022年上半年只剩下570.7万人,减少了402.3万人,人数规模接近腰斩。

业内普遍认为,收入下滑,是促使代理人离开的最直接因素。

波士顿咨询公司编写的《寿险营销十字路口的选择》指出,过去5年代理人的平均月工资为3500元,仅为社会平均工资的78%。

相较之下,快递员的平均工资从2016年的每月4500元涨到了2018年的每月6000元。

而且过去5年间,全国外卖员人数从200万激增到1300万,

于是,有了“卖保险不如送外卖”的说法”。

2022年4月15日,《人身保险销售行为管理办法(征求意见稿)》正式下发于各险企。

其中提出:建立保险销售人员分级管理机制,对保险销售人员实施分级管理,并授权中国保险行业协会发布保险销售人员销售能力资质标准。

这些都在倒逼保险销售人员提升专业度和规范性,使得消费者买保险时更省心、更放心!

未来影响:

对保险行业来说,大量专业不足、产能低下的代理人离开了保险行业,有利于保险销售向专业化、职业化转型。

对消费者来说,一定有很多失去了代理人维护的“孤儿”保单,希望保险公司能够有一个合理安排。

7 写在最后

回头来看,2022年的保险行业的所有变化,都围绕着加强监管、规范行业目标来进行。

因此,「保险姓保」也将越来越能够落到实处。

随着疫情应对政策的放开,2023年我们又将迎来怎么样的未来和变化?

虽然挑战很多,但是新的机会也在孕育当中,让我们拭目以待吧~

关注微信公众号“知守观保”(ID:ZSGBGZ),获取更多资讯!