导读:据叩叩财讯独家获悉,朝阳电子首次闯关IPO失利,主要原因还是被当届证监会发审委质疑其存在通过利益输送等形式调节利润的重大嫌疑。而叩叩财讯同时也发现,在朝阳电子此次第二次重新申报IPO的招股书(申报稿)中,有关上述存在利益输送质疑的细节已经被毫无痕迹地刻意回避并抹去。

本文由叩叩财讯(ID:koukounews)独家原创首发

作者:陈渝川@北京

编辑:翟 睿 @北京

在同行业竞争对手佳禾智能(SZ.300793)、瀛通通讯(SZ.002861)等纷纷或完成IPO挂牌上市之后,原本在资本运作上先人一步“起早”的广东朝阳电子科技股份有限公司(下称“朝阳电子”)现如今不得不面对“赶晚集”的局面。

2019年11月8日,证监会第十八届发审委2019年第170次工作会议即将召开,在这场会议上,朝阳电子终于将作为当天唯一一家企业接受发审委对其IPO申请的审核。

这是朝阳电子第二次闯关IPO。

的确,如果不是在2018年初的那场发审会上首次上市申请遭铩羽而归,或许朝阳电子IPO的局面也不会如现今般被动

在朝阳电子的IPO招股书中,其将佳禾智能、瀛通通讯、江西联创宏声电子股份有限公司(下称“联创宏声”)和深圳豪恩声学股份有限公司(下称“豪恩声学”)等四家企业视为最主要的竞争对手,这四家皆以生产成品耳机及通讯线材、耳机皮套等声电产品的企业,在其下游行业——智能数码产品行业竞争不断加剧之时,皆希望借助资本之力拓展市场赢得更大的生存发展空间。

但在朝阳电子首次饮恨资本市场后的几年时间中,它的四位“宿敌”或通过嫁接资本市场、或攀附“金主”,无论是资本规模还是营收实力,朝阳电子都成为了五家同类竞争企业中最弱一方。

与在今年10月中旬刚刚挂牌上市的佳禾智能背后控股股东家族色彩浓郁相似,同属于电声产品制造商的朝阳电子也可谓是一家夫妻店,在股权结构相对简单的朝阳电子中,实控人沈庆凯、郭丽勤夫妇通过直接或间接的方式持有其此次IPO发行前95.11%的股份。

“朝阳电子的首次IPO应该算是生不逢时。”一位接近于当年曾参与过朝阳电子IPO发审工作的知情人士表示,其首次IPO上会时为2018年1月26日,当时正是IPO“大发审委”改革履新后不久,也是近几年来市场公认发审最为严苛之时。

除了严格的发审环境,朝阳电子首次IPO其自身亦有硬伤。

据叩叩财讯独家获悉,朝阳电子首次闯关IPO失利,主要原因还是被当届证监会发审委质疑其存在通过利益输送等形式调节利润的重大嫌疑。而叩叩财讯同时也发现,在朝阳电子此次第二次重新申报IPO的招股书(申报稿)中,有关上述存在利益输送质疑的细节已经被毫无痕迹地刻意回避并抹去。

1)利益输送的质疑

众所周知,2018年是IPO发审最为严苛的一年,而2018年1月前后,IPO审核的残酷更是让资本市场风声鹤唳。

统计数据显示,2018年1月,IPO过会率仅36%,当月有49家公司的IPO申请上会受审,仅有18家获得通过,其中尤其是 2018年1月22日至2018年1月26日的这一周中,更堪称是IPO的“死亡之周”,虽然短短5天内有23家公司的IPO申请上会,但仅有6家获得证监会首肯。

朝阳电子IPO的首次上会便是2018年1月26日,所以,很不幸,它也成为了在这IPO“死亡之周”中17个失意者之一。

据当时证监会公布的发审记录显示,在朝阳电子首次上会时,发审委对其在客户集中度和毛利率波动、应收款问题、供应商、存货乃至社保公积金的存缴等五个方面进行了关注,但据上述知情人士透露,真正让发审委员们对其IPO结果投出否决一票的关键还是在于其在报告期最后一年中,临时突然将主要外协加工企业的合作模式变更为供应商销售模式,这也让发审委认为其存在通过此渠道来操控业绩输送利益的嫌疑。

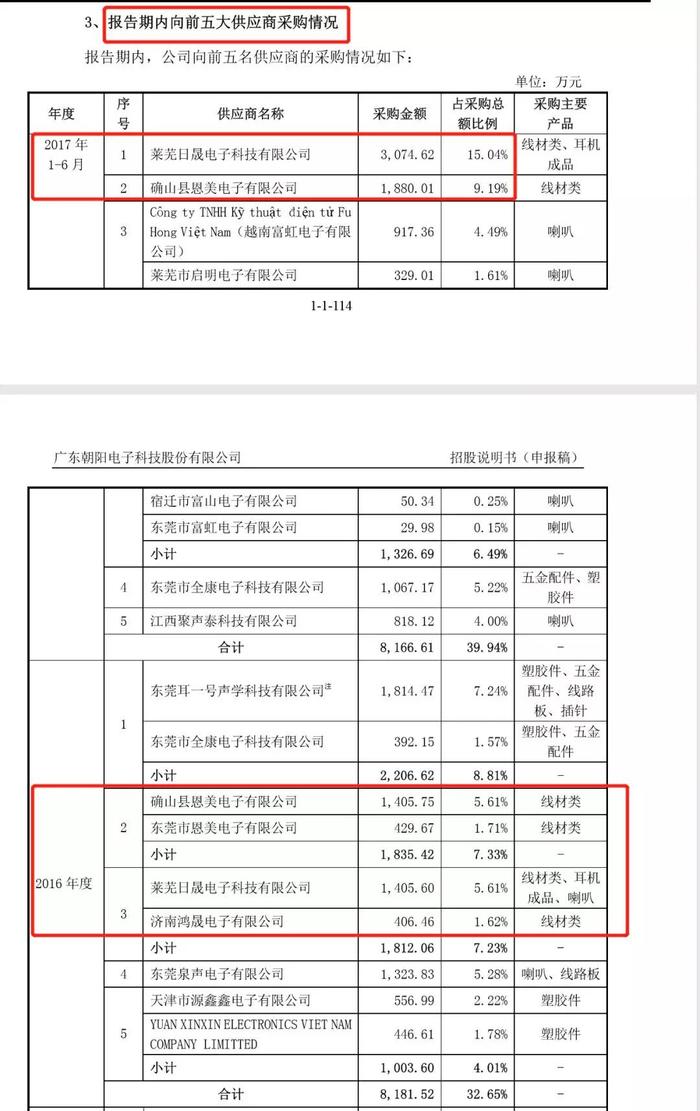

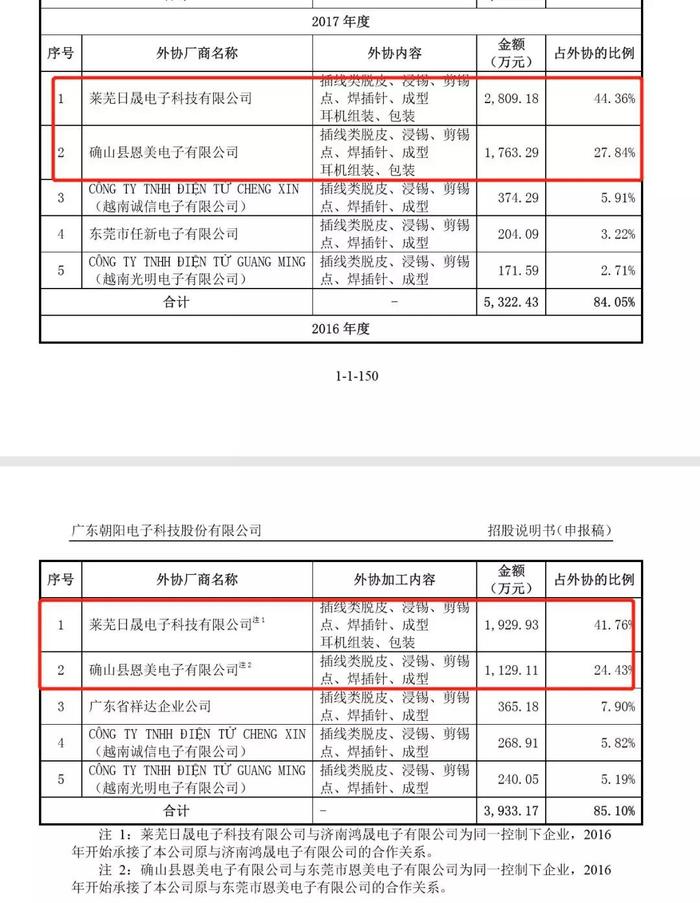

据朝阳电子首次IPO上会时公布的招股书显示,2016年和2017年上半年,两家几乎同时在2016年6月成立的公司——莱芜日晟电子科技有限公司(下称“莱芜日晟”)和确山县恩美电子有限公司(下称“确山恩美”)突然同步出现在了朝阳电子前五大供应商名录中,除了在2016年分列第五大供应商第二、三位外,2017年上半年,莱芜日晟还以3074万的采购金额成为了朝阳电子最大的供应商,确山恩美以1880万元的金额紧随其后。

面对这一异常状况,在首次发审会上,发审委要求朝阳电子说明莱芜日晟、确山恩美等部分供应商成立时间较短即成为发行人供应商的原因,而又因为莱芜日晟、确山恩美等企业盈利状况不佳,被发审委怀疑“交易价格是否公允,是否存在利益输送等情形”。

其实,在当时公布的朝阳电子招股书中,其早已经解释了莱芜日晟、确山恩美虽然成立时间短却缘何会成为其供应商的原因:莱芜日晟与朝阳电子合作多年的济南鸿晟电子有限公司为同一控制下企业,莱芜日晟之所以能刚成立便成为朝阳电子的合作伙伴,主要原因是由其承接济南鸿晟之前的业务,确山恩美也同样类似,其也是承接同一控制下另一企业东莞市恩美电子的业务。

但值得注意的是,无论是济南鸿晟还是东莞恩美,其之前与朝阳电子的业务合作却并非采购与供应商关系,这两家企业皆是朝阳电子的外协工厂。

也就是说,在2016年6月,济南鸿晟和东莞恩美几乎同时注册成立莱芜日晟、确山恩美,其目的并不是承接其外协业务,而是利用新成立的主体悄然变更了与朝阳电子的合作模式,将外协合作调整为了供应商销售模式。

“外协厂商加工方式是由朝阳电子提供原材料,外协工厂只收取加工费,但如果变成供应商,则意味着朝阳电子先定向销售原材料给这两节原本是外协的企业,由其生产加工后,再定向销售给发行人。期间就有了原材料、存货等物权的转移,期间还增加了来回两个销售环节。这两种模式的改变,中间环节很容易在存货和利润的环节进行财务调节。”上述知情人士表示,莱芜日晟、确山恩美两家企业作为其最大的供应商,朝阳电子仅在2017年上半年就合计向这两家企业采购近5000万,但这两家企业自身的盈利却不佳,故发审委有理由怀疑这可能存在帮朝阳电子调节财务数据的可能。

发审委在首次发审会现场也对此提出质疑,并要求朝阳电子给出上述变化的原因及合理性。朝阳电子对此也解释称是“公司为加强对外协加工上加工产品的品质管控,控制外协加工厂商所用委托加工用物料的计划外损耗”。

显然这个解释并未获得当届发审委的认可。

巧合的是,就在朝阳电子将主要外协工厂“变更”为供应商之后的2017年,朝阳电子业绩也突然间爆发。2017年,朝阳电子营收同比增长36.8%达到6.46亿,净利润却从2016年的3656万爆增至8054万,同比增幅达120%。而在2017年之前的2014年-2016年间,朝阳电子的净利润皆一直在3000万左右徘徊。

值得一提的是,在首次IPO被否后,朝阳电子此次冲击二次上市时,在其披露的招股书中,2016年下半年到2017年间上述外协工厂突变供应商的有关信息已经被篡改抹灭,不仅在最新披露的招股书中只字未提这一“为加强对外协加工上加工产品的品质管控,控制外协加工厂商所用委托加工用物料的计划外损耗”而曾采取的新政策,就连莱芜日晟、确山恩美在全新的招股书中,身份自始至终也只是了外协工厂。

2)存货计提合理性待解

除了被证监会质疑存在利益输送调节财务数据的质疑外,其存货跌价计提的合理性也是其首次闯关不被认可的重要原因。

“它之前的存货跌价计提准备也是不被认可的,朝阳电子所处的电声行业产品和技术更新迭代非常之快,同时其存货增加也逐年增长较快,在这样的行业风险大增之下,其计提跌价准备却远低于行业可比公司的平均水平。”上述知情人士透露。

朝阳电子的存货大都是电子产品设备,存在巨大的跌价风险。众所周知,耳机的更新迭代频率极高,长则1-2年,短则半年。耳机作为手机的附属产品,其更新基本是和手机更新同步的,目前如小米等手机基本上是每年更新换代一次。所以,耳机的存货超过一年时间的其跌价率将是巨大的。

据朝阳电子最新招股说明书披露,2016年至2019年上半年三年一期报告期内,其存货账面净额分别为8,299.76万元、10,170.78万元、11,802.92万元和11,274.52万元,占总资产的比例分别为21.26%、21.75%、23.30%和21.31%,

公司每年有过亿的存货,一旦耳机行业出现技术革新或客户需求转变,现有存货可能难以继续销售,对经营业绩会造成重大不利影响,未变现存货也将造成资金周转产生不利影响,这一点从公司现金流紧张亦看出。

在同行业可比公司中,诸多同类企业对存货跌价计提比例近年来皆维持在较高水平,如

在被朝阳电子视为对标竞争对手的佳禾智能、瀛通通讯两家,2016年度与2017年度中,佳禾智能的存货跌价计提分别为3.14%和4.95%,瀛通通讯在2016-2019上半年中,其存货跌价计提在前两年分别为2.9%、2.78%,但其后两期则分别提高至6.63%和5.69%。

位列朝阳电子前五大客户并同时也是其竞争对手的共达电声,在2016年至2019年上半年三年一期中,存货跌价计提更分别达到了8.33%、20.91%、17.17%和15.04%。

反观朝阳电子,其在首次IPO被否时的报告期中,2016年至2017年度,存货跌价计提仅为1.03%和1.32%,远远低于同行业平均水平。

这一点在其首次上会时,当然也没逃过发审委的问询,发审委要求其说明“存货跌价准备计提是否充分”,并还要求其解释“现在以及未来在产品技术升级、新产品设计和研发、营销渠道拓展等方面能否应对市场变化,是否会对发行人持续盈利能力产生较大影响”。

在朝阳电子第二次IPO申报的最新招股书中,或许是基于首次IPO冲击失败的教训整改,在2018年和2019年上半年中,其将存货跌价准备计提从此前的1%出头大幅提高至了2.65%和3.65%,但显然这与同年的行业平均水平相比,依然还存在一定差距。

最后还要提及的是,朝阳电子的业绩在其首次上会最关键的一期中爆发增长后,近两年又再度陷入缓慢增长甚至下滑的趋势。

继2017年录得扣非后净利润7977万后,朝阳电子2018年扣非净利润同比下跌近10%为7232万元,到了2019年,其上半年扣非后净利润则仅为2326.7万元,虽然营业收入2.9亿已达到2018年全年5.9亿的一半,但净利润却不及2018年的1/3。

那么,第二次冲击IPO的朝阳电子最终的命运到底会如何呢?在如今IPO审核已经出现明显宽松信号的前提下,其能否通过审核或已经不是第一悬念,市场可能更关心的是,其IPO如果成功后,业绩出现变脸的可能性和时间点。

(完)