长久股份有限公司(下称「长久股份」),股票代码6959.HK,于12月29日至1月3日开始招股,百惠担任联席帐簿管理人及联席牵头经办人。百惠据悉,集团拟在本次IPO项目发行约5,054万股,当中一成会在香港公开发售,九成为国际配售,招股价每股介乎5.90港元至7.90港元,每手500股,入场费约3,989.84港元,预计于1月9日正式挂牌。

长久股份届时会将集资所得用于改善质押车辆监控服务、开发汽车流通领域的一体化支持系统、扩大汽车经销商运营管理能力,其中一部分会用于扩充销售及营销能力的营运。

根据招股书透露,长久股份为长久集团旗下的子公司,是中国最大的汽车质押车辆监控服务提供商,并提供汽车经销商运营管理服务。根据灼识咨询的资料,在以2022年的收入以及截至2022年12月31日的汽车经销商用户数目计算之下,长久股份在市场份额为47.9%,在质押车辆监控服务市场取得了比同业更为优势的地位。截至2023年6月30日,集团已向18家商业银行(包括中国所有「六大」国有商业银行及12家股份制商业银行)的约200家分行;27家汽车金融公司;11,152家汽车经销商提供质押车辆监控服务。

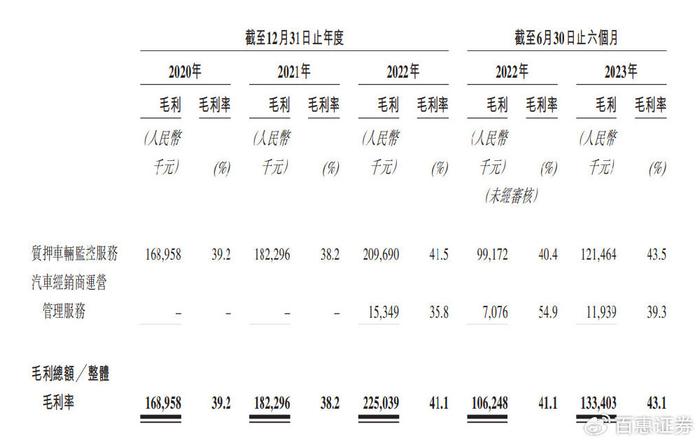

从业绩方面来看,长久股份在2020年至2022年期间实现了持续的营收高增长。营收从4.31亿元人民币增加到5.48亿元人民币,年复合增长率达到12.8%。整体毛利率也有所提升,从2021年的38.2%增至2022年的41.1%。今年上半年,集团实现了3.09亿元人民币的收入和3529.10万元人民币的净利润,毛利率达到43.1%。这些数字显示出长久股份在业绩表现上取得了稳定的增长,并且在利润方面也取得了良好的表现。这反映出公司在市场中的竞争力和营运效率不断提升,为投资者带来稳定的回报。

此外,长久股份提供的汽车经销商运营管理服务的市场规模有上升趋势。根据收益计算,中国汽车经销商运营管理服务市场的规模在2018年增长到了25.6百万元人民币,并在2019年进一步增长至29.7百万元人民币。而长久股份在2022年开始提供此项服务,在该年的长久股份市场份额已达近90%,收入为42.8百万元。而根据上述的增长趋势,灼识咨询的资料推测长久股份于2027年的市场规模预计将达89.6百万元。

百惠出任本次IPO项目的联席帐簿管理人及联席牵头经办人,充分利用丰富的资源及业务优势,为长久股份的上市提供了必要的帮助,以实现业务增长和市场扩展。根据市场趋势来看,中国新能源汽车品牌的崛起将为汽车产业带来全新的热潮,并创造市场积极增长的机会。

百惠预计,长久股份作为行业领导者,在未来需要持续洞察良机,并紧跟市场的发展趋势。这意味着他们需要灵活应对变化,不断调整策略,以满足消费者对新能源汽车的需求,并积极推动相关服务的发展。长久股份透过抓住市场机遇,可望进一步扩大市场份额,实现稳定的成长,并保持行业的领先地位。

重要声明:以上内容由百惠金控提供,仅作参考,并不能完全代替投资者的判断和决策。投资者需要根据自身风险承受能力情况和需求,建议进行分析和评估,以制定最合适的投资策略。

百惠金控,旗下的百惠证券(中央编号: BPQ161)获香港证监会发牌进行第一类及第四类受规管的持牌活动。同时,旗下的百惠资本(中央编号: BSM550)持有第六类牌照,并且拥有保荐人资格。