慧博投研近日发布研究报告,对AI算力浪潮下的柴发行业机遇进行点评,其主要内容包括:全球AI资本开支快速上行背景下,智算中心建设推动柴油发电机组需求激增,叠加国际龙头产能紧张,国产替代进程加速,产业链相关企业迎来量价齐升机遇。

AI算力基建驱动柴发需求爆发

随着全球AI技术突破,中美欧等经济体掀起算力基建潮。美国“星际之门”计划拟投入5000亿美元,中国未来三年智算中心投资超5000亿元,微软、谷歌等科技巨头2025年AI领域投入超3000亿美元。智算中心采用高功耗GPU芯片,单柜功率从20kW升至50-100kW,对电力可靠性要求严苛。根据行业标准,高等级数据中心需配置“双路市电+UPS+柴油发电机”冗余系统,柴发冗余配置率达120%-150%,大型智算中心更高。

需求测算显示,2024-2027年中国智能算力规模对应柴发需求分别为4426台、6330台、8912台、12327台。若考虑2025-2026年算力集中释放,当前柴发需求较2024年增长138%,市场规模突破500亿元(按数据中心成本10%估算)。

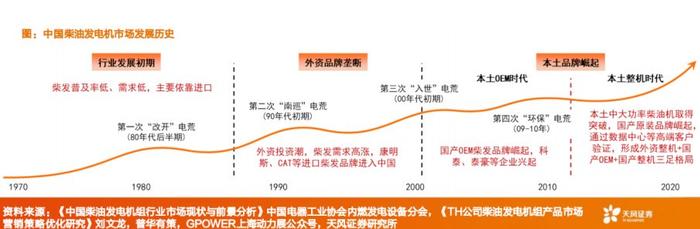

国际龙头产能受限,国产替代窗口期开启

全球柴发市场由康明斯、MTU(罗罗旗下)、卡特彼勒等国际龙头主导,占据高端市场。康明斯通过“一站式预集成”方案(发动机、发电机、控制系统全自研),在数据中心领域市占率领先;MTU受益于数据中心订单增长,2024年发电业务收入同比增25%,占其总营收比重提升。

但国际厂商面临产能瓶颈:康明斯电力中国工厂年产能1.45万台,MTU全球扩产周期长达18-24个月,叠加海外需求优先分配,国内交付周期从6个月延长至12-18个月。在此背景下,国产厂商凭借产能、交期及成本优势加速渗透。2024年起,潍柴动力首次中标中国移动集采,玉柴国际与MTU合资厂2023年销量突破2000台,国产大缸径发动机(1000-3000kW)实现0-1突破。

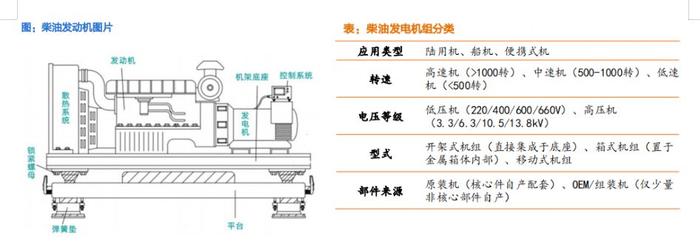

柴发产业链分为“发动机-发电机组-零部件”三大环节:

发动机(成本占比65%):大缸径(185-3650马力)技术壁垒高,此前由康明斯、MTU垄断。潍柴动力通过并购法国博杜安,推出4250kW超大功率机组;玉柴国际与MTU合资生产4000系列发动机,2025年二期扩产后产能翻倍。

发电机组(系统集成):科泰电源绑定MTU、三菱,2023年柴发收入占比近90%;潍柴重机依托潍柴动力发动机资源,数据中心业务快速放量;泰豪科技、苏美达通过非标化定制切入中高端市场。

零部件:曲轴(天润工业)、缸体(长源东谷)、控制器(众智科技)等环节已实现国产替代,部分企业成为国际龙头供应商。

重点企业竞争力分析

潍柴动力:国内大缸径发动机龙头,2024年成为三大运营商及百度战略供应商,并购博杜安后大马力发动机收入三年增长278%,新品20M55填补4250kW市场空白。

玉柴国际:与MTU合资厂产销两旺,2023年MTU4000系列销量超500台,2025年二期投产后产能达4000台,受益于数据中心及生物柴油政策驱动。

科泰电源:MTU战略合作伙伴,通过合资公司锁定产能,2023年柴发毛利率12%,兼具海外发动机涨价弹性及国产发动机替代空间。

潍柴重机:依托潍柴动力资源,数据中心机组市占率快速提升,2025年股价创历史新高,机构资金持续净流入。

短期看,2025-2026年为柴发需求集中释放期,国际龙头产能缺口达30%-40%,国产厂商有望享受量价齐升(价格涨幅5%-10%)。长期看,随着国产发动机技术成熟及客户认证完善,数据中心、船舶、工业等领域国产替代空间广阔。

【注】更多研报请上慧博智能策略终端PC版或慧博投资分析APP